Site Menu

令和7年分・年末調整はここが変わる -改正のポイント

こんにちは。東京都千代田区で開業しています、税理士の竹岡悟郎です。

早いもので今年ももうあと2か月。そう、今年もそろそろ年末調整の時期が近づいてきました。

ここ数年の制度改正が折り重なり、年末調整は「去年と同じ」では済まなくなっています。

令和7年分も例外ではなく、もう訳が分かりません。

今回は、今年変わったことを中心として、実務の現場で迷いやすいポイントを整理し、「何を、誰に、いつ確認するか」という順番で話を進めてみたいと思います。

全体像:誰に影響が出る改正?

今回の改正は、基礎控除・給与所得控除の見直しに加え、配偶者・扶養・学生・ひとり親の各要件がそろって引き上げられています。さらに、19~22歳の一定の親族を対象にした新しい控除(特定親族特別控除)が創設されました。適用は令和7年分の所得税からで、つまりは、令和7年の年末調整・確定申告で反映します。

基礎控除と給与所得控除の見直し

- 基礎控除は原則58万円へ(従来48万円から+10万円)。

加えて、合計所得金額655万円以下の方には、所得水準に応じて基礎控除額を4段階で上乗せ(+37万/+30万/+10万/+5万)します。

※このうち+30万・+10万・+5万の上乗せは令和8年分までの時限措置です。 - 給与所得控除の最低保障額は65万円へ(55万円から+10万円)。

ただし、給与収入190万円超の方の控除額表は改正前と同水準で、控除額が変わらないケースもあります。

配偶者・扶養・学生・ひとり親の要件引上げ

- 同一生計配偶者・扶養親族の合計所得金額要件は58万円以下へ(48万円→58万円)。

- 勤労学生控除の合計所得金額要件は85万円以下へ(75万円→85万円)。

- ひとり親控除における子の総所得金額の合計額要件は58万円へ(48万円→58万円)。

いずれも「対象にできる範囲がやや広がる」方向の改正で、該当者の拾い漏れ防止がポイントになります。

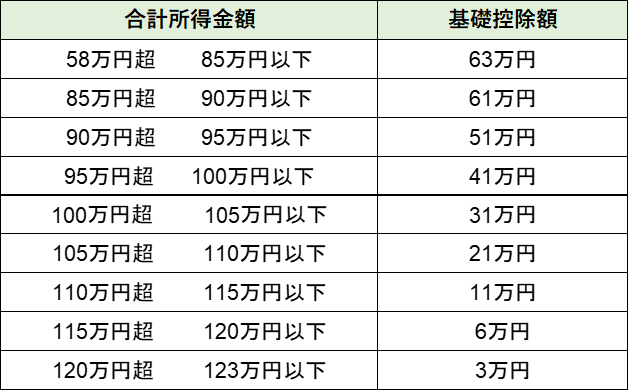

新設:特定親族特別控除とは

生計を一にする19歳以上23歳未満の親族等のうち、

- 合計所得金額123万円以下で、

- 控除対象扶養親族に該当しない者

がいる場合に、合計所得金額に応じた控除を受けられる制度が新設されました。

実務では、「扶養に乗らない大学生・専門学校生等」が家計にいる世帯の把握がカギ。誰が控除を取るか(父母のどちらか、兄姉など)を世帯内で一本化し、特定親族特別控除申告書を提出してもらう流れを整えましょう。

注意:障害者控除の対象は本人・同一生計配偶者・扶養親族です。特定親族特別控除の対象者は扶養親族ではないため、障害者控除の対象にはなりません。

適用時期と書類の扱い

- 適用開始は令和7年分。年末調整・確定申告で適用します。

- 会社での書類回収は例年どおり11月実施でもOK。法令上は12月1日以後の提出が建付けですが、実務の都合で11月収集でも差し支えないとされています。

- 源泉徴収簿の年末調整欄に新たに特定親族特別控除額の欄外記載が想定されますが、法定様式ではないため、別紙で管理しても問題ありません。

よくある質問(Q&Aでスッキリ)

Q1.11月30日以前に年末調整を行った「死亡退職者」や「年途中の海外転勤で非居住者になった方」は、12月以降に再年調できますか?

A.再年調は不可。 死亡退職者は準確定申告、非居住者となった方は確定申告で改正後の規定を適用します。

Q2.給与所得控除が上がったのに、うちの社員の計算結果が変わりません。なぜ?

A.最低保障額(65万円)の引上げが中心で、給与収入190万円超の控除額は変更なしだからです。該当帯の方は従前どおりの数値になります。

Q3.年末調整関係書類は毎年11月回収です。改正を反映した様式を11月に提出させて大丈夫?

A.実務上は差し支えありません。 法令の建付けは12月1日以後ですが、年末までに完了させるための前倒し収集は認められます。

Q4.特定親族特別控除の対象となる子が障害者です。障害者控除も使えますか?

A.使えません。 対象者は扶養親族ではないため、障害者控除の対象外です。

Q5.共働きで、子が両親双方の「特定親族」に当てはまります。両方で控除していい?

A.不可。 どちらか一方のみが申告書を提出して控除を受けます(扶養控除と同様の考え方)。

Q6.親ではなく兄が、19~22歳の弟について控除を受けられますか?

A.要件を満たせば可能。 同一生計・19~22歳・所得58万超123万円以下かつ扶養親族でないことを確認しましょう。

まとめ―複雑化する年調に備える段取り

令和7年分は、基礎控除の上乗せ判定、給与所得控除の帯の読み替え、家族の所得要件の引上げ、新設控除の一本化調整、そして例外処理と、確認すべき論点が多層的に重なり、本当に嫌になりますね。

特定親族特別控除なんて、年末までの段階で、ここまで細かく把握できるのでしょうか・・・。

年末調整は毎年難しくなり、「去年と同じ段取り」では追いつかないのが実感ではないかと。

だからこそ、①社内向けの周知文とQ&Aの先出し、②申告書の設問整備と回収の前倒し、③最終確認のタイミング設計、この三点を早めに固めておくことが、担当者と従業員双方の安心につながりますが・・・、

とにかく大変だなあ・・・

・・・・・

めい税理士事務所では一般社団法人やNPO法人など、非営利法人ならではの会計・税務の悩みに、専門的にお応えします。またマネーフォワードを中心に、クラウド会計の導入から日々の運用まで丁寧にサポートいたします。